Ketahuilah Kapan Ngegas dan Kapan Ngerem

“Merencanakan arus kas ibarat berkendara: Anda harus tahu kapan ngegas, kapan ngerem, dan kapan pula semestinya berbelok. Apabila Anda dapat mengontrol dan mengendalikan arus kas perusahaan Anda, semakin baik kondisi keuangan perusahaan Anda.”

Hariawan Bayu Asmoro, SE*

Anda sudah berusaha keras dan sungguh-sungguh, namun bisnis eceran (retail) Anda tak kunjung sukses. Salah satu akar perkaranya—yang sering terjadi—ada pada ketidakpedulian Anda pada arus kas (cash flow) usaha Anda.

Tanda-tandanya begini. Transaksi di toko memang berjalan lancar. Tapi nyatanya tidak ada uang yang segera mengisi kas Anda. Piutang pun banyak. Namun tidak kunjung dibayar. Yang Anda ketahui kemudian—yang bisanya sudah terlambat—kas bisnis Anda kas kosong melompong. Lalu, Anda merasakan dunia seakan-akan gelap gulita.

Karena itu, janganlah sepelekan arus kas. Akibatnya bisa sangat serius. Para supplier (pemasok)akan ogah-ogahan mengisi barang-barangnya di toko Anda karena Anda hanya bisanya janji melulu—besok, besok dan besok. Para karyawan Anda pun akan anjlok semangat kerjanya karena Anda selalu telat membayar gaji mereka. Kas yang kering akan memacetkan kegiatan operasional bisnis retail Anda.

Usahakan hal itu tidak terjadi pada bisnis Anda. Sadarilah betapa pentingnya mengelola arus kas. Penting, karena Anda menjadi lebih leluasa mengambil keputusan—misalnya, kapan Anda harus meminjam uang untuk menambah modal, dan kapan pula Anda menyisihkan sebagian keuntungan untuk investasi.

Mari kita telaah persoalan ini lebih detil.

Kas merupakan komponen vital pada sebuah organisasi atau perusahaan. Melalui kas, dana mengalir masuk, menjadi sumberdaya perusahaan Anda, dan dana yang mengalir keluar sebagai biaya-biaya. Aliran dana masuk tidaklah selalu seirama dengan aliran dana keluar. Oleh karena itulah pengaturan arus kas menjadi pekerjaan yang sepatutnya Anda perhatian lebih serius.

Ada tiga kegiatan dalam pelaporan arus kas. Pertama, kegiatan operasional (operating activities). Yakni seluruh aktivitas yang berkaitan dengan operasional perusahaan Anda dan tercantum dalam laporan ikhtisar rugi-laba. Contohnya, uang kas masuk (cash inflows) dari penjualan, uang kas keluar (cash outflows) untuk membayar gaji karyawan dan tagihan listrik, dll.

Kedua, kegiatan investasi (investing activities). Yakni seluruh aktivitas yang berkaitan dengan investasi perusahaan Anda, baik internal maupun eksternal. Contoh: uang kas masuk dari penjualan aktiva (aset), uang kas keluar untuk membeli sepeda motor atau ruko.

Ketiga, kegiatan keuangan (financing activities). Yakni seluruh aktivitas perusahaan yang berkaitan dengan aspek perusahaan (sumber dana) berupa utang jangka panjang dan modal. Contoh: uang kas masuk dari setoran modal atau pinjaman, uang kas keluar untuk pembayaran utang atau pembagian deviden.

Penentu utama dalam perencanaan arus kas adalah memetakan keadaan keuangan atau dana perusahaan Anda. Kemudian tentukan dana tersebut—apakah akan dialokasikan atau diinvestasikan.

Kebijakan manajeman sangat berpengaruh pada kesehatan arus kas perusahan Anda. Agar tak salah menentukan kebijakan, hendaknya laporan arus kas dijadikan rujukan dalam menentukan kebijakan yang akan Anda ambil. Beberapa hal yang perlu Anda perhatikan antara lain:

- Operating Cash Flow (OSF)harus positif. Jika negatif, berarti ada yang salah dalam OSF bisnis usaha Anda, akibat beban lebih besar dibandingkan dengan pendapatan, sehingga profit berkurang.

Apa tindakan Anda bila arus kas perusahaan Anda negatif? Berikut beberapa tindakan yang dapat Anda lakukan:

- Cek biaya-biaya yang timbul—apakah sudah efisien?

- Cek inventory (persediaan)—pastikan jangan banyak yang menumpuk di gudang; lakukan retur bila memungkinkan untuk barang-barang yang tidak laku terjual.

- Mintalah jatuh tempo pembayaran yang lebih panjang ke pemasok Anda; atau carilah pemasok baru yang dapat memberikan jatuh tempo lebih panjang.

- Sesuaikan harga jual barang atau tingkatkan penjualan.

- OCF harus sama atau lebih besar daripada laba. Jika tidak, artinya uang Anda banyak yang nyangkut di piutang. Bila arus kas Anda lebih kecil daripada laba, apakah tindakan Anda?

- Perpendeklah jatuh tempo pembayaran piutang agar menjadi kas, atau

- Terapkan kebijakan tidak menerima penjualan secara kredit, alias pembayaran harus tunai

- OCF harus lebih besar daripada Investing Cash Flow. Jika keadaannya tidak seperti itu, artinya Anda lagi banyak utang alias pinjaman yang Anda peroleh digunakan untuk membeli aset tetap.

Apa tindakan yang sebaiknya Anda lakukan?

- Jual aset yang tidak produktif.

- Tren OCF harus naik dari tahun ke tahun. Berkembang atau tidaknya usaha Anda dapat dilihat dari aspek ini. Bila hal itu tidak terjadi, Anda disarankan mulai merintis usaha yang lain.

Dengan melihat tren OCF pula Anda dapat menentukan langkah—apakah perusahaan Anda layak dilanjutkan, atau sebaiknya Anda putar haluan saja alias membuka usaha baru. Lainnya, apakah Anda harus mengambil utang jangka panjang untuk mengembangkan usaha (membeli ruko baru, misalnya) dengan catatan, OCF harus lebih besar daripada Financing Cash Flow. Kecuali perusahaan Anda baru berdiri.

Boks: Beberapa tips berikut dapat Anda coba terapkan:

- Hendaknya Anda tidak membeli secara kontan dari pemasok, karena tambahan barang dagangan dapat Anda penuhi dari barang titipan melalui sistem konsinyasi.

- Carilah pemasok yang bersedia menetapkan waktu jatuh tempo pembayaran lebih lama, sehingga Anda punya waktu lebih longgar untuk menagih piutang dagang dan tidak mengharuskan Anda mencari pinjaman dana jangka pendek.

- Mintalah kepada pemasok memberi pengurangan jumlah utang dagang Anda bila Anda membayar utang itu sebelum jatuh tempo.

- Jangan menimbun barang sediaan terlalu banyak dan lama di gudang, karena hal ini akan menambah ongkos simpan barang yang pada gilirannya akan menguras dana pada kas Anda akibat lebih banyak dana yang keluar untuk pengadaan inventory.

- Bila dana kas cukup, pikirkanlah untuk memperluas usaha dengan mengalihkan dana ke investasi.

- Cek kembali biaya-biaya operasional—apakah sudah efisien ataukah malah Anda boros.

Kesimpulannya, merencanakan arus kas perusahaan ritel ibarat mengendarai mobil: Anda harus tahu kapan ngegas, kapan ngerem, dan kapan pula semestinya berbelok, sementara instrumen pada dashboard mobil mirip rambu pengambilan keputusan. Apabila Anda dapat mengontrol dan mengendalikan kendaraan Anda dengan baik dan benar, risiko celaka akan berkurang. Demikian pula pada arus kas perusahaan Anda—semakin baik Anda mengontrol dan mengendalikannya, semakin baik kondisi keuangan perusahaan Anda.

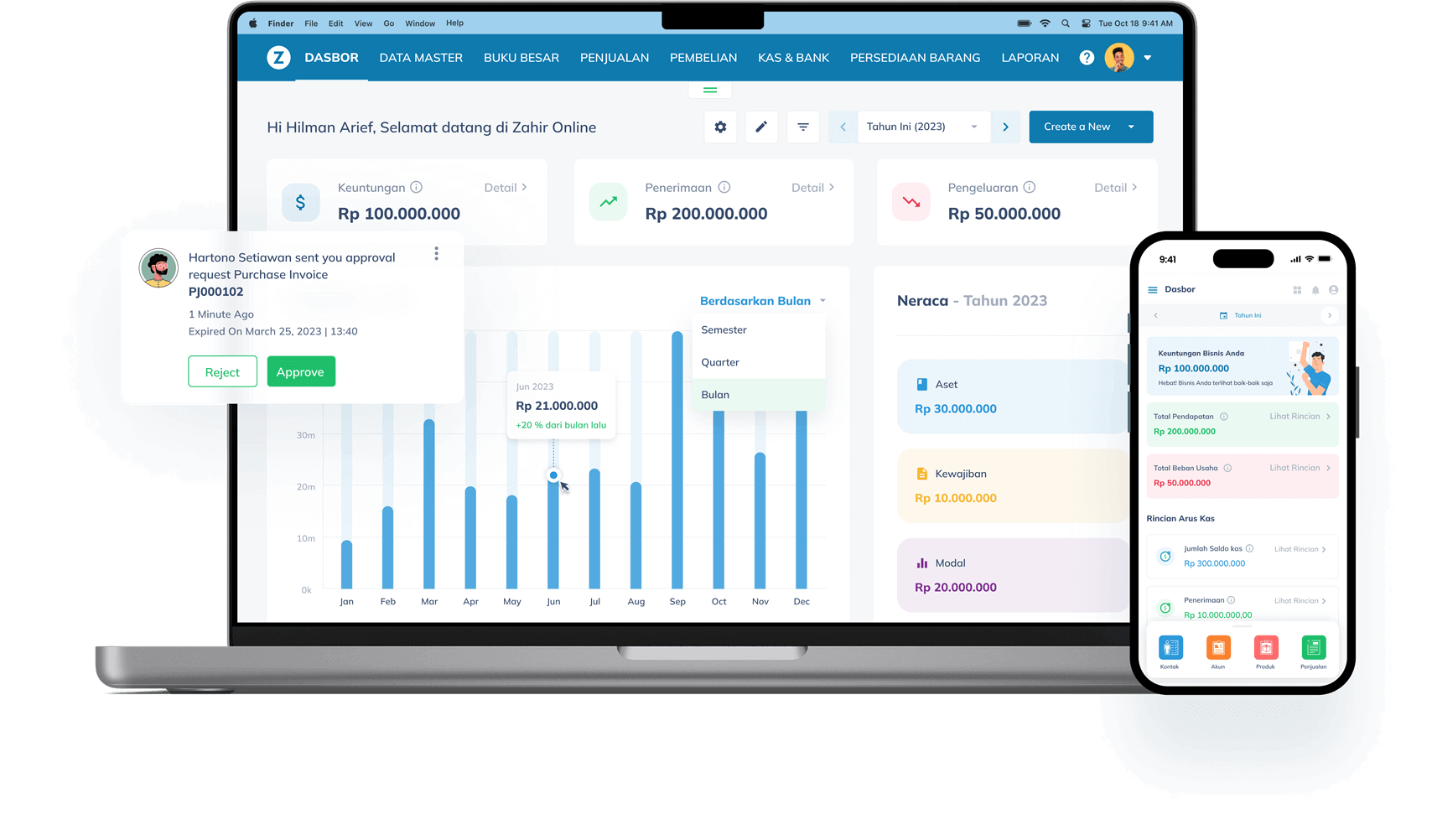

Artikel ini merupakan kerja sama antara majalah Pengusaha Muslim dan Zahir Accounting.

*) Penulis adalah praktisi accounting, dan Trainer Manager PT. Zahir International